近日,200多亿市值的芯片龙头股翱捷科技公告称,拟以5亿元-10亿元回购股份,回购价不超过88元/股,堪称大手笔。

去年年初之际,翱捷科技顶着“基带芯片第一股”的光环上市。可在上市首日就遭遇了破发的窘境,此后一路下行,目前较发行价跌逾六成。那是什么原因致使翱捷科技股价陷入如此低迷?此番回购股份能否拯救其跌跌不休的股价?

01

业绩还将持续承压

细究之下,翱捷科技股价的下跌更多是源于其盈利能力的堪忧,长期亏损难以撑起高估值。

翱捷科技是由资深通信芯片行业“老兵”、前锐迪科创始人戴保家创办的一家芯片设计公司,蜂窝基带芯片、非蜂窝物联网芯片等是其看家本领。

凭借这项技术,翱捷科技获得了阿里巴巴、深创投、IDG、小米、中网投、红杉宽带、高瓴等著名机构的追捧。从创立到上市,还不足7年时间。

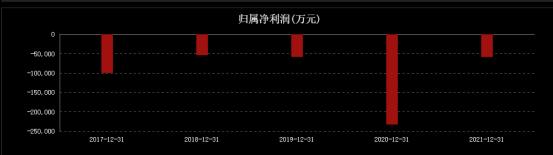

看似一路乘风破浪的翱捷科技,成立至今一直在亏损。仅2017年到2021年五年间累计亏损就高达50亿元。公司还预测2022年净利润亏损约2.56亿元,较2021年相比,亏损金额收窄3.34亿元左右,同比收窄56.62%左右。

尽管亏损金额有所收窄,但其盈利能力仍堪忧。芯片行业是典型的资金和技术密集型行业,高研发投入是行业的常态,更不用说翱捷科技这个短期成立的半导体企业。公司近几年来研发费用已经烧了三四十亿元,但公司目前技术依然较落后。

目前全球基带芯片市场已被高通、海思半导体、联发科这三大巨头占去约79%的份额,再加上三星等有力竞争者,留给翱捷科技的市场份额并不多。因此,该公司未来存在被高通、联发科等成熟厂商利用其先发优势挤压市场份额的风险,何时盈利还尚未可知。

也正因为技术相对落后,公司的产品想要打开市场就只能打价格战,因此翱捷科技的主要产品的毛利率逐年走低。财报显示,2017-2020年间,翱捷科技的蜂窝基带芯片毛利率分别为31.74%、27.37%、18.11%、17.84%。

同行业明星公司中,高通、寒武纪、澜起科技(行情688008,诊股)、卓胜微(行情300782,诊股)等企业历年毛利率均在50%以上。翱捷科技的毛利率远低于可比上市公司,跟“高新技术企业”的标签更是不相符。近期还正陷入发明专利纠纷,未来将如何保持其持续盈利能力,不得而知。

02

或难“拯救”公司股价

从历史经验来看,回购对公司市场价值提升效果明显。根据招商证券此前研报显示,2019年以来上市公司公布股票回购计划能为公司股价带来一定的提升,60天内的累计超额收益能达到3%左右。

可此番翱捷科技的回购或难“拯救”公司股价。就在前不久,公司迎来了大规模解禁,解除限售股份数量达到1.88亿股,占目前公司总股本的45.00%。

股票解禁是指限售股过了限售承诺期,上市公司股票出现解禁,大概率会导致股票前期限售股的股东进行规模性的减持,使市场流通股有所增加。因此一听到解禁,股民就十分担忧:有投资者担忧限售解禁后,将面临较大抛压,甚至有认为泰山压顶。

而股民对翱捷科技的担忧并不多余,其中有原本持股5.05%的股东义乌和谐锦弘股权投资合伙企业在解禁第二天的1月17日就进行了减持,并且还要继续减持,简直是“慌不择路”。

从上看出,翱捷科技的股东有极大的减持意愿。此次原始股迎来的解禁,不由得让投资者担忧这些股东会进行规模性的减持,从而引起股价下跌。

虽然股份回购对公司市场价值提升效果明显。若按照此次回购最高金额10亿元,回购最高价88元/股来计算,此次可回购0.113亿股。这与刚解禁的限售股份数量1.88亿股相比,简直是不值一提。

更值得注意的是,本次回购的资金来自于超募资金。本次公司的发行募集资金总额为68.83亿元,扣除发行费用后募集资金净额为65.46亿元。而公司起初预计的募资金额为27亿元,最终募集资金净额比原计划多41.66亿元。

用超募的钱来回购股份自然是无可厚非的,但最终募集资金净额比原计划多41.66亿元,才用了不到10亿元来回购股份,此举也不免让投资者质疑其回购的“诚意”。

总的来说,翱捷科技此次大手笔回购或难以“拯救”其跌跌不休的股价。翱捷科技自创立至今一直在亏损,且主要产品的毛利率还在逐渐走低,后续或将持续亏损,注定其难以撑起高估值。